健康险,即由保险公司对被保险人因健康原因或者医疗行为的发生给付保险金的保险,主要包括医疗保险、疾病保险、失能收入损失保险、护理保险以及医疗意外保险等。

我国的医保基金压力日益增加,健康险作为基本医疗保障体系的补充,其发展备受关注。然而,健康险行业的发展仍面临诸多困难,保费收入的补充保障作用相对较弱。

2020年,新冠疫情爆发给众多行业都带来了空前的压力,同为人身险的寿险保费收入下降,甚至呈现负向增长,而健康险收入却仍逆势向好。同时,惠民保险在全国迅速铺开,促进了居民的投保意识转化,行业发展迎来新契机。当下,行业如何顺势生长,创新是破局之道。

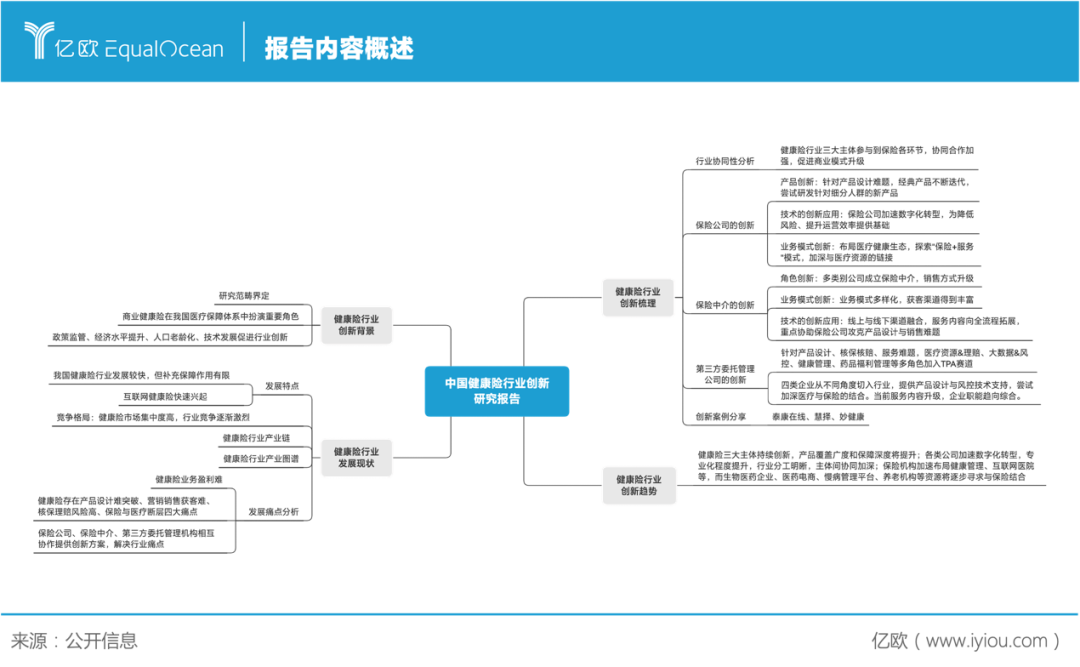

亿欧智库撰写的《2021年中国健康险行业创新研究报告》,从创新背景、发展现状、行业创新、创新趋势四个方面,全面解析了健康险行业,希望为行业提供参考。

健康险行业面临较多痛点

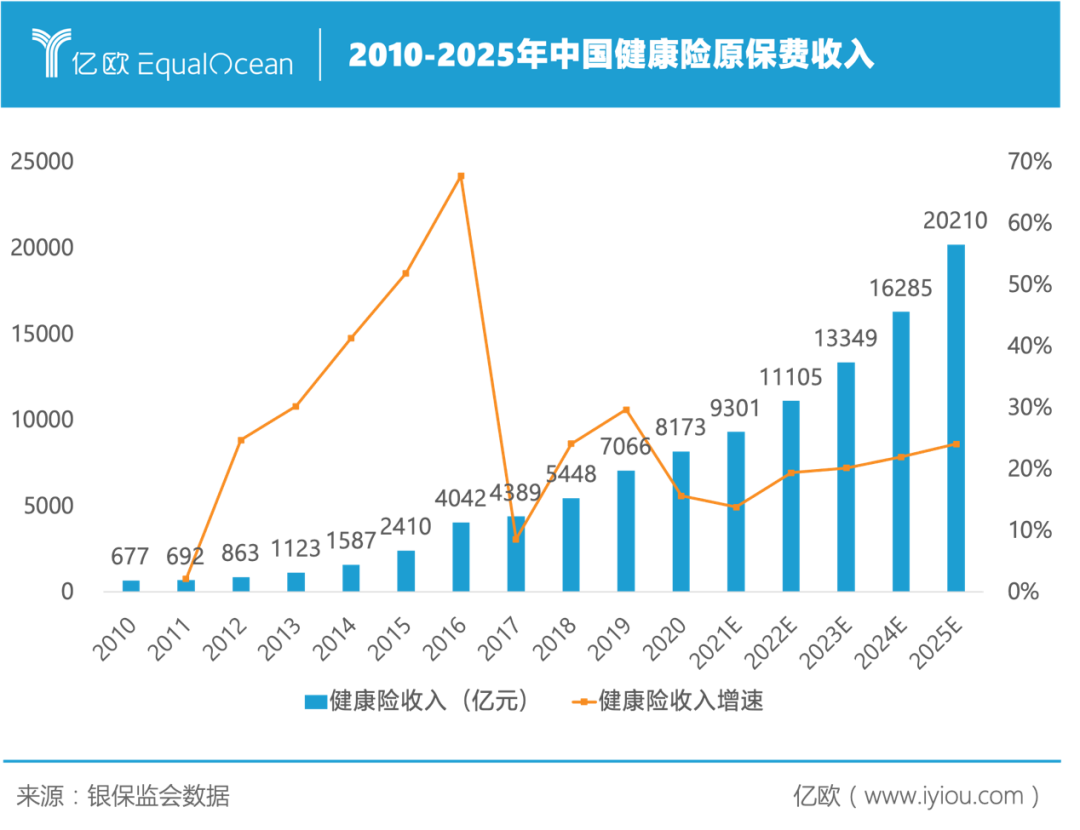

健康险在我国的发展整体趋好,2020年原保费收入已超8000亿元。然而,健康险对于医疗保障体系的补充极为有限,预计2020年保费收入仅占我国卫生费用总支出的4.3%。

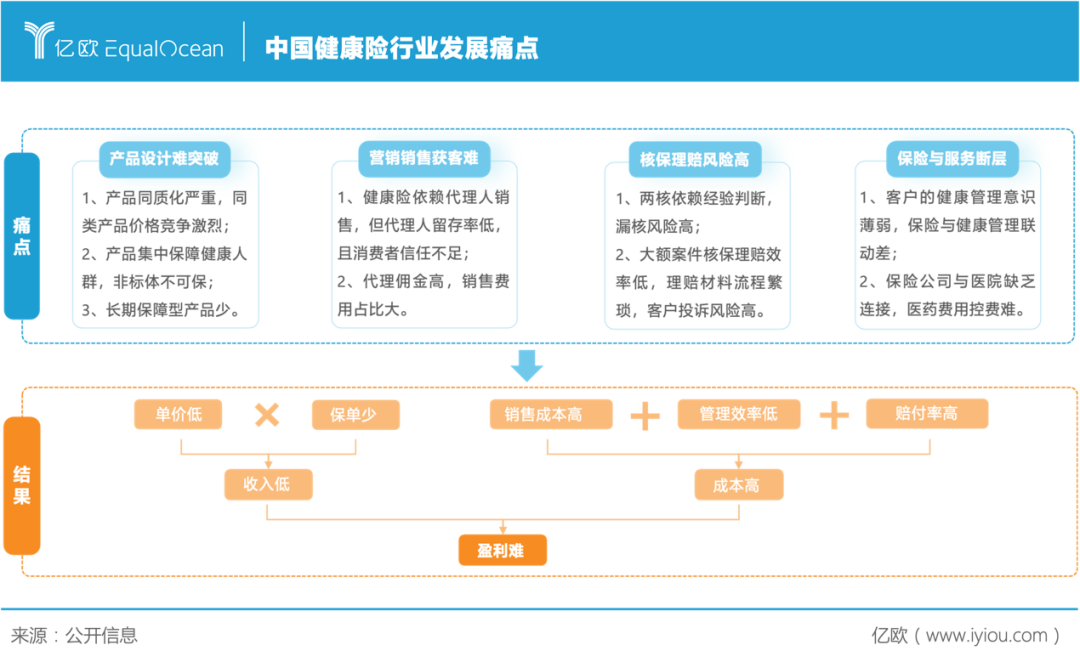

行业发展仍存在较多痛点,导致健康险相关业务收入低而成本高,保司盈利难。当前,各环节痛点可概括为产品设计难突破、营销销售获客难、核保理赔风险高、保险与服务断层四个方面。

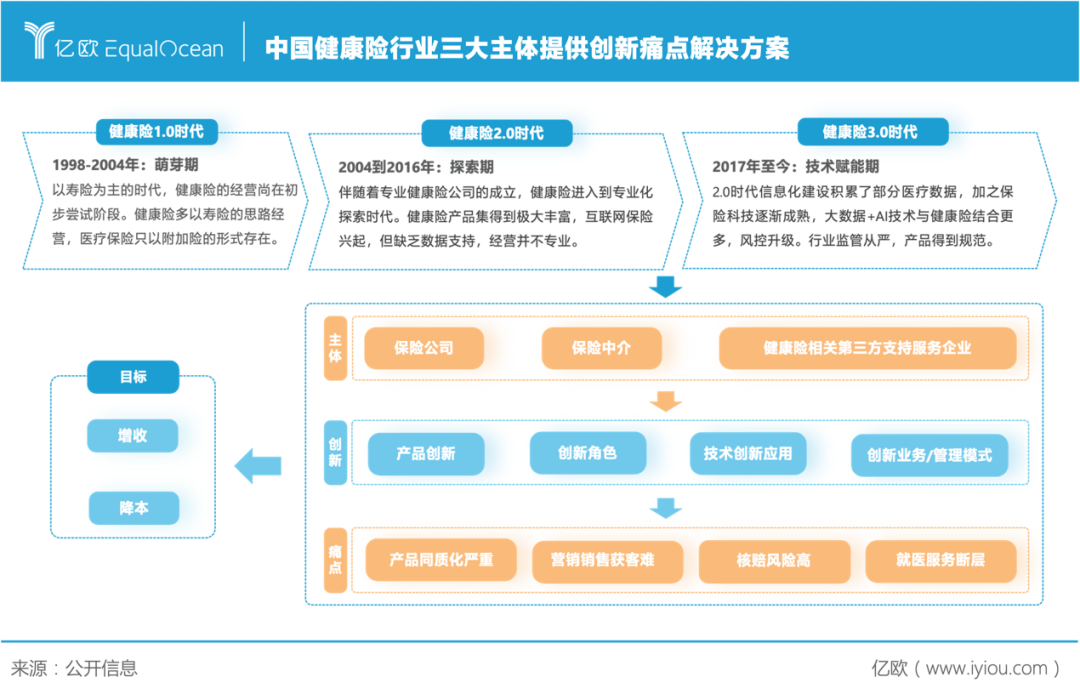

与此同时,政策监管升级、国民经济提升、人口老龄化、技术逐步成熟促进健康险的三大经营主体创新加速。产业链中保险公司、保险中介、第三方委托管理机构(TPA)等参与方增加,正逐步构建痛点解决方案。

健康险行业三大经营主体正加速创新

健康险行业的发展经历了萌芽期、探索期,当前逐步过渡到技术赋能期。三大经营主体一路探索,寻求痛点的破解之道,从而围绕产品创新、角色创新、技术创新应用、业务模式创新四个方面探索出多项解决方案,以实现降本、增收。

保险公司设计与迭代保险产品,加速企业数字化转型,构建医疗健康生态,以提升产品竞争力、加深医疗与保险的链接、提高运营效率。

保险中介的创新则表现为引入新角色、探索新模式、结合新技术。中介的职能从销售拓展到全流程服务,线上与线下服务双向融合,旨为丰富保险的销售方式,拓展获客渠道,助力产品设计。

TPA的各方参与者更为多元化,提供的方案更加精细化。当前,TPA的企业主要可分为医疗资源&理赔、大数据&风控、健康管理、药品福利管理四类,主要为保险机构提供医疗资源与技术支持,强化产品设计与风控能力,增强保险和医疗健康服务的联动。

在创新链条中,保险公司、保险中介、TPA的职能和产业关系发生变化。三大经营主体的服务环节得到延伸,服务内容细化。产业角色的协同更加密切,各参与者所获得价值分配,伴随其在各环节的贡献程度加深而增加。

健康险将迎来万亿级市场

伴随健康险创新,市场规模将扩增。据亿欧智库测算,2022年健康险保费规模将首次超过一万亿,而2025年预计可达20210亿元,市场发展潜力大。其中,由于政策规范,重疾险及短期健康险进行调整,2021年健康险保费增速有所放缓,但2022年之后,健康险行业创新持续趋好,保费增速将保持在20%以上。

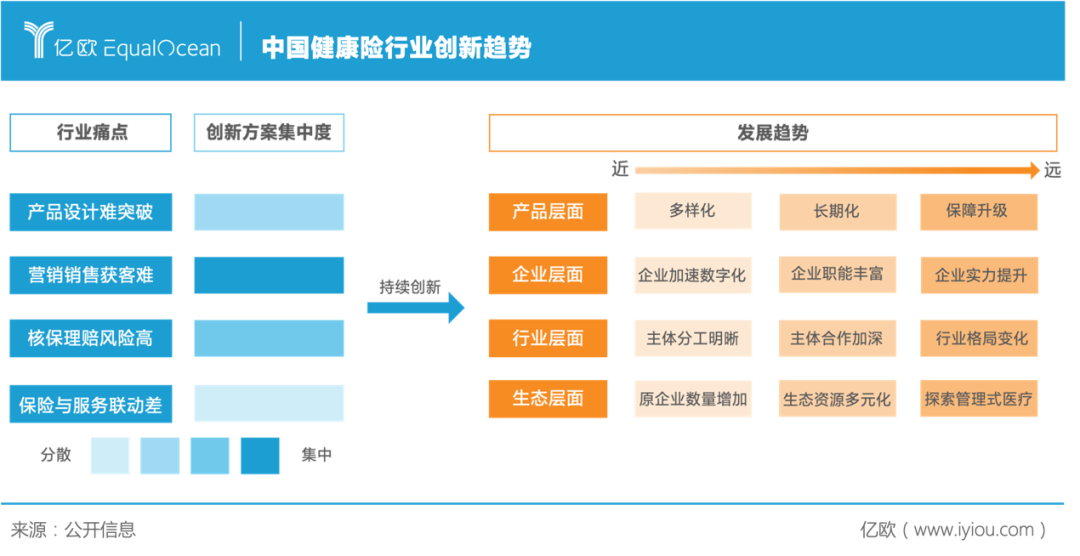

未来,行业的产品、公司、行业、生态的四个层面均将有所突破。产品覆盖广度和保障深度得到提升;各类公司加速数字化转型,专业化程度提升,行业分工明晰,主体间协同加深;保险机构加速布局健康管理、互联网医院等,而生物医药企业、医药电商、慢病管理平台、养老机构等资源将逐步寻求与保险结合。