20世纪90年代,美国的环保运动开始兴起,大批养猪场和加工企业被关闭,Smithfield(SFD,史密斯菲尔德)公司抓住了这次机遇。

在之后的二十年内,他们以激进的策略扩张,大肆兼并加工厂,辅以流水线的自动化升级以降低成本。

2000年,SFD开始走向纵向一体化,收购并自建养殖场。21世纪初,SFD就超越了泰森食品,坐稳了美国生猪产业的头把交椅。

如今,美国的前五大屠宰与加工企业已经占据了超过80%的市场份额,牢牢掌握着产业链的定价权,甚至直到今天还在不断地推动着行业继续集中。

当前,中国的生猪产业似乎也来到了类似的时间节点。其中以两家企业最为典型,分别是屠宰环节的双汇发展,以及养殖环节的牧原股份。

价值投资的奥义说来也十分简单,无非是在一个长期向上的经济体中,寻找到一个有核心定价权的标的,买入并长期持有,并且最好是能够长期存续的行业,比如养猪。

牧原过去一段时间的大涨正是得益于此,但Wind数据显示,当前生猪养殖环节集中度CR15约为7%,远低于下游屠宰(CR10=23%),也就是说,牧原距离成为史密斯菲尔德,还有远远的路要走,而双汇发展甚至已经收购了史密斯菲尔德。

那么长期来看,双汇VS牧原,究竟谁才是一门更好的生意?

01、罗马不是一天建成的

养殖的故事比屠宰加工的故事更加“性感”。

古语有云“得中原者得天下”,当时的中原就是如今的河南,地理位置的优势决定了河南农业的天然富庶,无论牧原还是双汇均于此发家。

有意思的是,这两家企业还是河南上市企业中的市值冠亚军。

双汇的前身为漯河肉联厂,1984年,作为第一批改革试点企业,万隆当选厂长,自此双汇迈出了崛起的第一步。

在计划经济模式下,生猪实行统购统销政策,价格由国家控制,工厂按计划价格收不到生猪。双汇打破了生猪购销体制,通过上浮2分钱来收购生猪——用简单粗暴的方式解决了工厂长期上游供应的难题

同时,通过开发出口商品,实现由内销向外贸转型,仅仅只花了6年时间,双汇年收入就由 1000万扩张到1个多亿,利润从亏损到盈利500多万,成为当时中国最大的肉类出口基地。

1992年,由于外贸业务承压,双汇花费1600万元一次性引进10条国际先进的火腿肠生产线,开启了肉制品深加工元年,仅一年产销量便进入全国前三强。自此,双汇屠宰业加肉制品的两大主营业务基本成型。

直到8年后,也就是2000年,秦英林夫妇才正式成立牧原,并开始生猪育种工作。

2013年,双汇的控股股东万洲国际收购史密斯菲尔德,两者业务开始产生协同效应,彼时的牧原年营收为20亿元,仅相当于双汇的1/20。

双汇发展和牧原股份股价对比

如今,牧原的市值已是双汇的两倍有余,资本市场的表现似乎正在表明,养殖的故事比屠宰加工的故事更加“性感”。

但对标美国,会发现故事并非如此。美国屠宰业前五大企业现在已经达到80%的集中度,而养殖业前五大现在的集中度在35%左右。因此在产业链的利润分配环节中,下游屠宰环节的利润占比更大。

那么中国是不是也能出现同样的机会?

02、历史的痼疾正在消退

生猪调运受到的限制越来越多,这对于双汇来说是很大的利好。

双汇董事长万隆在2016年两会期间接受记者采访时曾表示:“双汇最大的敌人并不是强大的跨国公司,国内的地区封锁、诸侯经济、地方保护主义才是双汇最大的对手,地方保护主义是阻碍和干扰建立社会主义市场经济体制的重要障碍。”

当年4月,双汇的生鲜肉在河北安迁遭遇“围剿”。当时的迁安市场监督管理局相关负责人表示,抽查了部分生鲜肉,发现不合格产品均来自外埠猪肉(即由外地屠宰企业屠宰、经销商负责销售的猪肉),由此暂停了外埠猪肉的销售。

这也恰好印证了万隆的另一断言,“虽然双汇是中国名牌,虽然是全国免检产品,但几年来,双汇连锁店是处处碰壁”,“双汇的生鲜肉在全国90%以上的地方不通畅,各地通过定点屠宰条例来限制外地的生鲜猪肉进入本地市场。”

利益冲突是导致各地保护生猪市场的基本原因。

一方面,生猪产业涉及饲料、养殖、免疫、屠宰、冷运等相当长的产业链,本地执法人员对外地生猪产业链进行监控成本太高,因此,对外地生猪流入本地市场就实行了比较严格的控制。

另一方面,由于菜篮子工程的兴起,稳定猪肉价格已经成为当地主管领导的一个重要的考核指标,于是地方政府均采取了干涉当地猪肉供给的策略。

这对于以屠宰业务为主体的双汇而言,显然是个相当不利的因素,不过事态也在发生着转变。

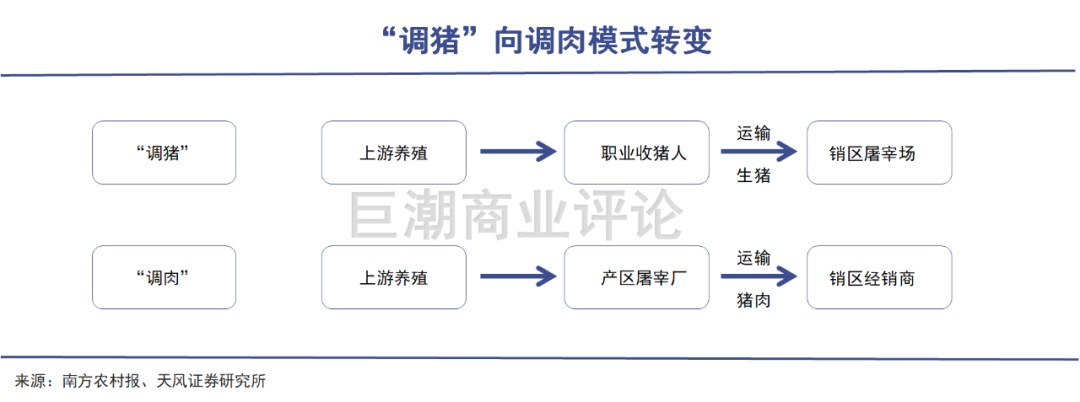

长久以来,由于中国人喜欢吃热鲜肉,接触冰鲜肉时间还不长,再叠加地方政府的保护,因而传统的猪肉调控方式为“调猪”,即将生猪运到销区屠宰场进行本地加工。

因此,作为生猪出栏量第一大省的河南,每年会有超过一半的生猪外调到其他省份。

由于非洲猪瘟的爆发,这种传统的生猪调运方式受到的制约越来越多。根据农业农村部要求,中南区自2019年12月起,开始试点禁止非中南区的活猪调入,自2020年12月起,中南区内省与省之间禁止活猪跨省调运。

对于双汇而言,好处显而易见。

其一,规模化屠宰企业在生产设备、冷链运输和销售网络等方面均有着较高的壁垒,这一护城河在短期内很难被颠覆;

其二,国内生猪供给区域基本集中于河南、东北,若由“调猪”转向“调肉”,而双汇的屠宰产能也多聚集于此;

其三,在政策影响下,消费者的消费观念有望得到改变,冷鲜肉可能会更快地替代热鲜肉,而这对以冷鲜肉为主的规模以上屠宰企业是很大的利好。

03、全产业链的趋势

当前猪肉产业链上各环节的企业,均在向全产业链延伸。

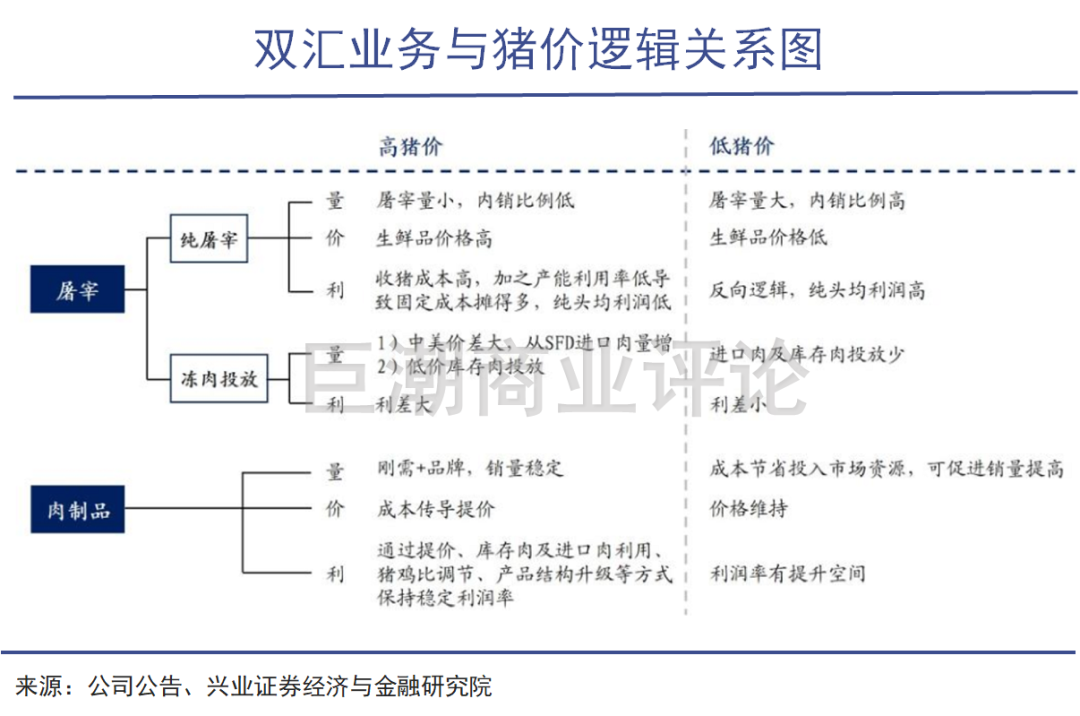

养殖与屠宰虽是直接的上下游关系,但两者在利润层面又呈现明显的对立。

生猪价格上涨利好养殖,生猪价格下跌利好屠宰,生猪价格的定价权掌握在哪一方手中,哪一方就更有希望获取更高的利润。

这其中又产生了两条路线,一条是通过控制有屠宰权的企业进而控制收购权,另一条是通过控制养殖企业直接掌握上游的定价权。

在这一进程里,屠宰端,包括终端市场份额的增速由于偏近消费,所以增速和集中度相比养殖行业来讲就要低一些。在资本市场的体现则是,自2020年至今,牧原的涨幅已达122%,而双汇仅为51%。

不过,双汇也有其不可替代的优势,其最大的优势则在于,其母公司多年以前就收购了SFD公司,在猪肉价格高企时,其仍可以通过投放低价库存肉获取利差。

顺便一提,大手笔收购SFD公司之后,也导致双汇母公司负债率极高,因此双汇不得不连年大手笔分红,这也同时导致其增长缓慢,对比伯克希尔·哈撒韦公司长达数十年不分红就可以理解这一点了。

其实当前猪肉产业链上各环节的企业,均在向全产业链延伸。双汇也同样如此,自瘦肉精事件后就在布局养殖。

当出现“调肉”趋势之后,牧原等养殖企业也纷纷扩建屠宰产能,也曾对外表示:“出栏、屠宰、加工于一体也是牧原今后的发展目标。”

04、总结

雪球创始人方三文曾将双汇、格力等企业都归为“弱势的特许事业”。

“春来我不先开口,哪个虫儿敢作声?”在充分竞争中拼杀出来的格力,表面看定价权不明显,其实细细分析,它也有一种代表定价权的东西,即技术壁垒并不强的白电行业之所以多年来不打价格战,本质则是头部企业坚持不打价格战。

对于生猪产业而言同样如此,在渠道中占据关键环节的一方,必将拥有更灵活的定价权。

一旦双汇能进一步整合杀猪这个行当,双汇的未来也会更加光明,毕竟从过去几年来看,养殖产业的话语权的确比下游屠宰业提升地更快。

但万隆也曾笑言:“我就是个杀猪的,一辈子就做了杀猪这一件事。”

参考资料

1.《中国生猪市场整合研究》,杨志波,社会科学文献出版社

2.《厚积薄发,透视双汇老派王牌的后程发力》,天风证券

3.《肉制品迎接全新增长,屠宰长期量利双升》,兴业证券