从1895年卢米埃尔兄弟拉开电影时代的序幕起,大众的观影需求正式被激发出来。经过百余年时间,如今已有四大主流观影媒介:电影播放机、电视、电脑以及手机。

而投影仪的出现,其实还比电影早上半个世纪,但它作为大众观影媒介的角色身份貌似一直没有被正视过,这跟传统投影仪的技术、成本、产品可靠性以及使用体验不无关系。

随着互联网和数字化在智能应用上的全方位渗透,投影仪似乎在大众眼里获得了重生,“智能”的加持让它射出的光影在资本市场中显得炫丽而举目。

2021年3月3日,国内“智能投影仪第一股”极米科技(SH:688696)在科创板上市,133.73元/股的发行价格开盘即冲破500元/股关口,最新市值为240亿元左右(截至3月9日收盘)。

相比于IPO,国内投影业未来的技术路径或许更值得关注:以LCD(液晶屏)和DLP(数字处理)为主流的智能投影仪的核心研发技术被日美企业掌控;国内投影公司要想拥有投影行业的话语权,则需要在目前仍处于混战的LCOS(硅基液晶)上实现突破。

取得国内投影市场头筹的极米科技,是否具备帮助我国建立上述投影行业话语权的可能性?这个命题,是关乎其未来价值的核心逻辑。

一、面子:国内“投影一哥”

极米科技上市后几天,每个交易日动辄十几、二十亿的成交量,在科创板这个流动性洼地较为罕见。之所以受到瞩目,很大程度上离不开国内市场近几年的两大形势:

第一,国内家居消费电子市场的消费潜力不可低估。

这里不得不提2020年的“四倍股”科沃斯,智能扫地机器人所激发的家居消费升级让资本市场无法淡定,并且期待下一个科沃斯的出现。以“智能+”、“家居场景”、“消费升级”为大逻辑的预判基础,智能家用投影仪基本科隆了科沃斯的特征。

第二,智能投影设备总体出货量喜人,其中家用投影仪占比突出。

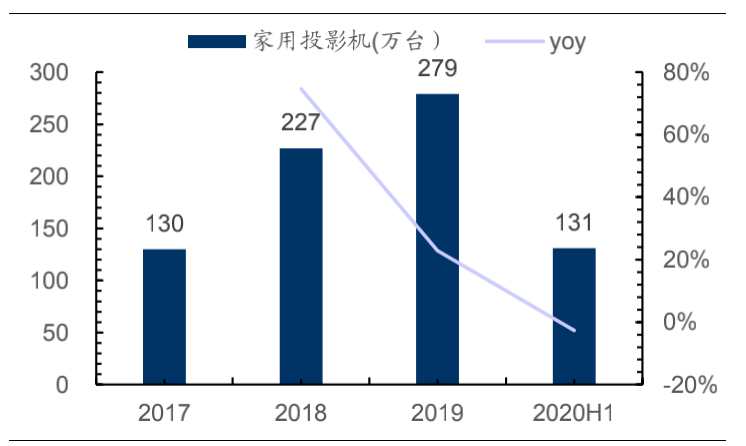

图1:我国家用投影仪出货量,来源:IDC、招股书、国信证券经济研究所

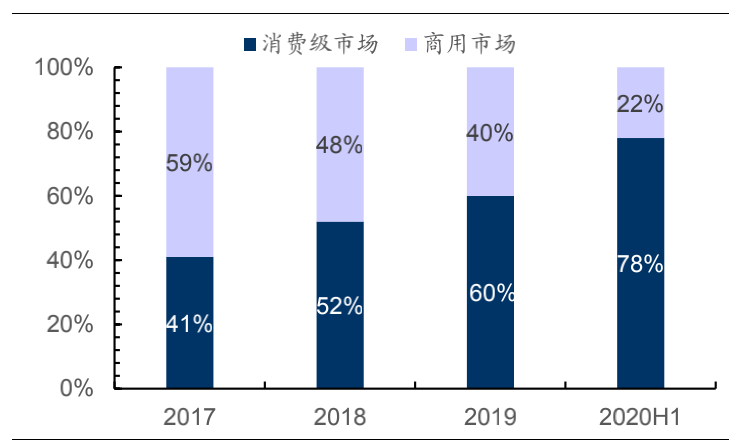

图2:消费级市场占比快速提升,来源:IDC、招股书、国信证券经济研究所

根据IDC数据,2019年我国投影设备出货量为462万台,2011-2019年复合增速超过14%。其中,2019年家用型(消费型)投影设备出货量为279万台,在2017-2019年则以46.%CAGR增长,需求端似乎也在逐步验证家用投影仪的崛起。

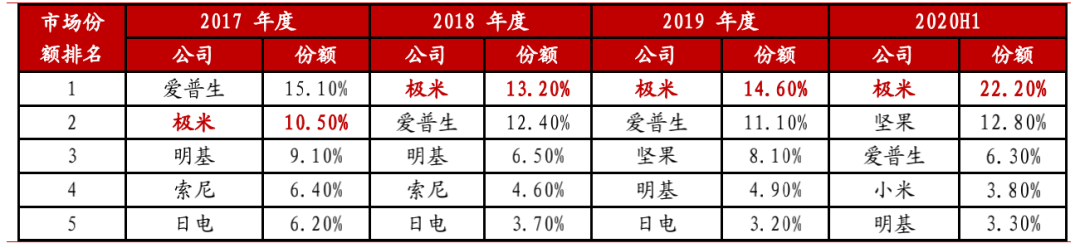

图3:中国投影市场各公司份额情况,来源:IDC、中泰证券研究所

此外,IDG数据显示,在过去几年的国内智能投影仪市场中,极米科技出货量位居国内投影设备市场由2016年的第4位上升至2017年的第2位,并在2018年至今位居榜首,2018-2020H1的市占份额分别为13.2%、14.6%以及22.2%。

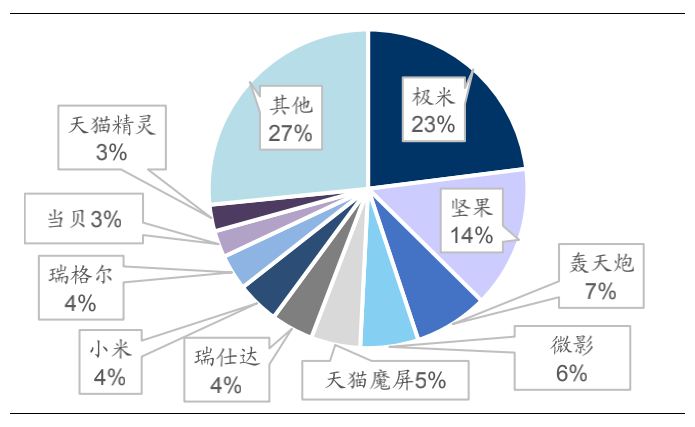

图4:国内智能投影线上市场销量,来源:洛图科技(RUNTO)线上数据

再根据洛图科技(RUNTO)线上数据显示,在2020年我国线上智能投影市场销量中,极米以23%的市占率蝉联冠军,大幅超过位列第二的坚果。

所以在大面上,极米科技确实改变了并开始主导着国内投影市场的格局。

图5:中国家用投影市场份额排名,来源:IDC、中泰证券研究所

图6:中国商用投影市场份额排名,来源:IDC、中泰证券研究所

现阶段国内投影仪市场大概有170多个品牌,家用投影仪已成为主要战场,借助家用市场的高速发展势头,极米科技打破了外资品牌(如爱普生、明基、索尼、nec等)常年对国内投影市场的统治,实现了国内品牌上的一次跨越。

对于未来,随着国内投影市场的持续增长,IDC预计2024年国内投影设备市场出货量将达到近千万台规模——尽管这样的“吹赛道”行为我们看看就好,但即使打个折扣,也可能意味着目前在品牌和市占率具备优势的极米还将有更大作为。

二、里子:核心技术受制于人

极米科技的自我定位,实际上反映了当下大部分国内智能投影公司的生存现状,极米科技内部人士曾表示,“我们不是做科技创新的企业,我们聚焦的是产品的体验创新。”

纵观极米科技招股书,其强调的知识产权大多围绕这智能投影仪的硬件设计和软件开发上,在投影仪的核心硬件制造和研发上是缺位的。这也体现了科技创新和产品体验创新的区别。

例如,极米在硬件端强调,公司在光机设计、电路设计和整机结构设计方面具备核心能力,但是在关键零部件上仍然依赖于进口,这就包括被德州仪器公司所垄断的DLP驱动芯片和核心成像器件DMD、联发科的主控芯片、杨明光学的光机等。

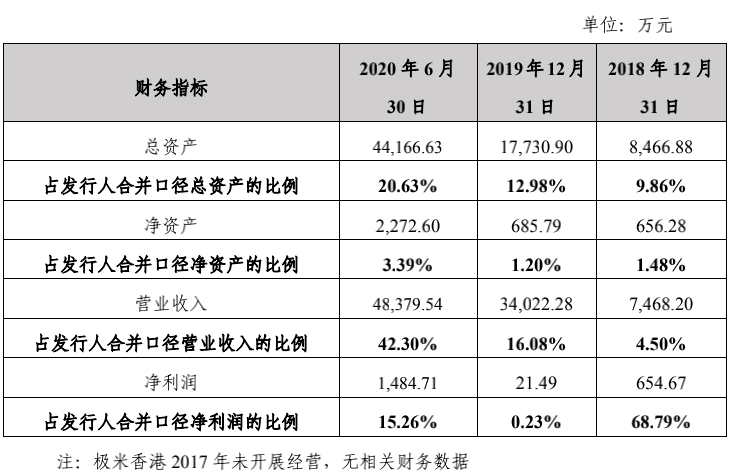

这里需要提到极米科技旗下子公司极米香港,根据招股书显示,极米香港为发行人境外子公司,主营业务为核心元器件的境外采购及产品的境外销售。

图7:极米香港财务数据,来源:招股书

根据披露数据,2020H1的境外线上加线下(亚马逊+海外直销)销售额合计不超过5000万元,而极米香港2020H1的营业收入为4.84亿元,由此可见,极米香港近90%的业务是为极米科技采购境外核心元器件,这部分营收基本可以全部转化到经营成本中。

结合极米科技2020年财报数据可见,2020H1中通过极米香港采购的核心元器件成本占到极米科技营业成本的55.36%,这显示出目前极米对外部采购的强依赖属性。

此外,招股书还披露,极米科技的直接材料成本占营业成本的比例在2017-2020H1分别为 96.94%、96.31%、96.46%和 96.36%,占比极高且异常稳定。这也反映出,虽然极米的市占率不断攀升,但公司在上游原料的采购议价上并无话语权。

根据招股书披露的公司敏感性分析结果,以2019年为基础,假设其他条件不变,当单位平均成本上升1%,对应净利润下降约17.37%。由此可见,极米科技的盈利稳定性并不牢固。

当然,极米科技对此也有一些应对的方法——自研光机,就是压降营业成本提高毛利率的主要策略。投影仪中的光机是最为核心的部分,内部将成像器件、控制芯片、光源、镜头、散热和光路都设计在这一机箱里。

根据公开信息,极米科技主要的光机来自于杨明光学,占2018-2019年80%和70%的光机采购量,依赖度非常高。但是2020H1,直接采购杨明光学光机的量下降至41%左右,而极米科技的自研光机占比从2019年的7.92%提升至2020H1的58.72%。

不过,自研光机也并不意味着全部是极米自我生产的光机,自研光机包括自主生产光机和外购自研光机两个概念。前者是极米负责设计、采购和组装一条龙产出;后者实质是极米只提供设计方案,再通过供应商采购原料和代工厂组装完成。

以2019年的自研光机数据(7.92%)为例,其中自主生产占比仅为0.05%,外购自研光机占比为7.87%,所以真正来自于极米自家生产的核心零部件比例很低。

而从自产和非自产采购单价差异来看,极米投影仪业务(或称智能微投业务)的自研光机比外购光机单价平均低12.5%,但光机自产率每提升10pct,预计只能带动公司毛利率增加0.45pct,那也意味着如果全部投影仪实现自产,也只能提升极米科技4.5%的毛利率。

实际上,在PCBA(电路板)外协代工上,在2017-2019年,极米智能投影仪主要通过外协加工方式生产,外协加工的产量比重分别为99.98%、74.33%、67.98%,在营业成本构成中外协加工费金额分别为2298.70万元、2671.03万元、2700.78万元。

换句话说,相比于上游核心元器件的采购成本,外协代工成本占比非常轻微,哪怕极米未来实现了100%的自产模式,也对公司整体毛利率贡献甚微。

所以在投影仪的硬件层面,极米科技目前仍然难以摆脱品牌商的产业链定位,“代工”和“贴牌”的低附加值属性还无法抹去。

三、比较优势:源于软件开发层面

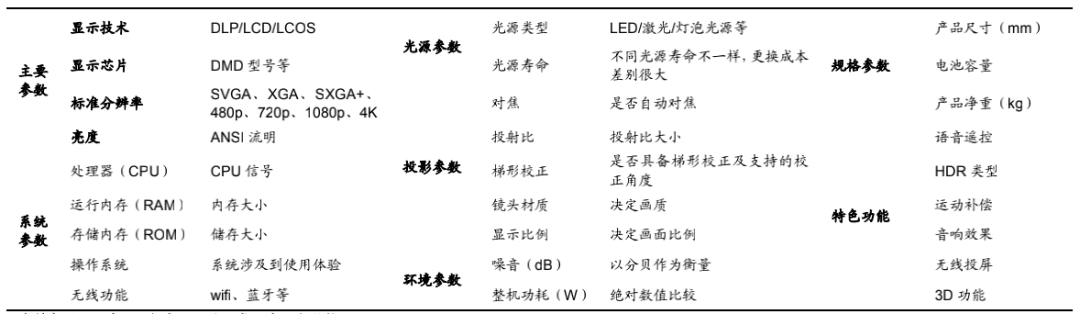

智能投影仪的最大特点是,融合了当下互联网用户都熟知的应用体验,如WiFi链接、操作系统内嵌、可安装各类视屏软件、自动对焦和几何校正等功能,能够为用户带来肉眼可见的产品辨析力和产品体验。

这方面,目前极米科技的产品力是得到市场普遍认可的。与同价位的竞品相比,极米投影仪在校正、对焦、开机速度上有较强优势,消费者能够直接从产品体验和量化指标上得到验证。

图9:投影仪具有非常量化的比较标准,来源:知乎、小红书、国信证券研究所

这得益于极米在算法开发和软件系统开发上的优势,通过智能感知算法、画质优化算法、以及基于安卓系统的智能软件开发,极米投影机所带来的画面清晰度和色彩感知度等方面均表现优异;并且相较于其他品牌投影仪开机近1分钟的等待时间,极米产品的启动时长在8秒左右,软件研发所带来的产品力提升明显。

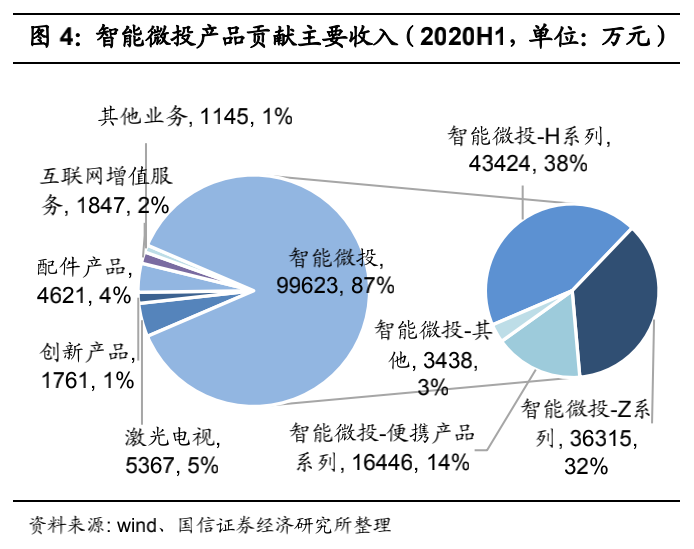

图10:智能微投产品贡献主要收入(2020H1,单位:万元),来源:wind、国信证券研究所

而在某种程度上,软件层面带来的价值有望能够弥补极米科技在硬件上的利润缺失。

以2020H1互联网增值服务为例,尽管收入目前只有1847万元,占总体收入的2%,但是这一业务的毛利占比为4.61%,毛利率达到87.77%。随着极米高市占带动用户增长,互联网增值服务有望成为极米未来增厚利润的引擎。2020年7月极米投影仪平台系统共有124万月活用户,同比增长43.93%,平均用户市场超过4小时。

这也是典型的互联网企业发展策略,依靠软件层面的开发迭代,为用户提供高质量的产品体验,从而获得市场份额,再通过相关服务变现。特斯拉之所以获得资本市场的青睐,汽车制造业务并不是重点,软件层面提供的服务价值是大杀器。

这样一来,软件开发的迭代能力已经成为了极米科技的核心竞争力,要维持目前的壁垒,极米必须不断地压缩新品上线周期,并且给消费者带来持续的新鲜感。

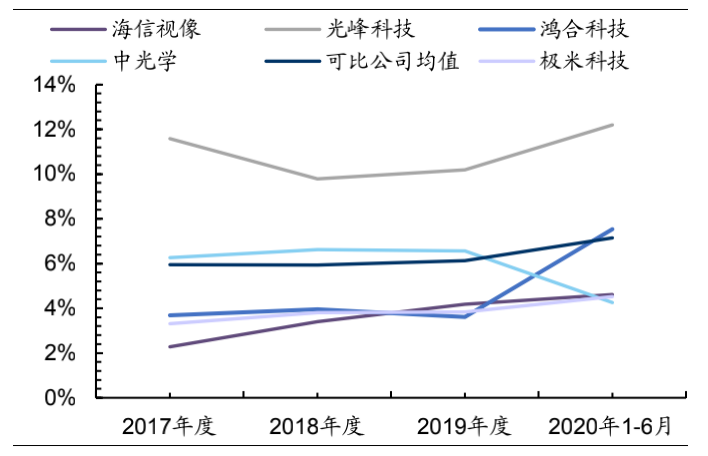

图11:极米科技研发费用率低于可比公司均值,来源:wind、国信证券研究所

不过,近来极米科技的研发费用以显著低于同业,这将为它产品迭代更新的能力埋下隐患,从而可能导致市场份额下降。

五、灰犀牛:价格战难以避免

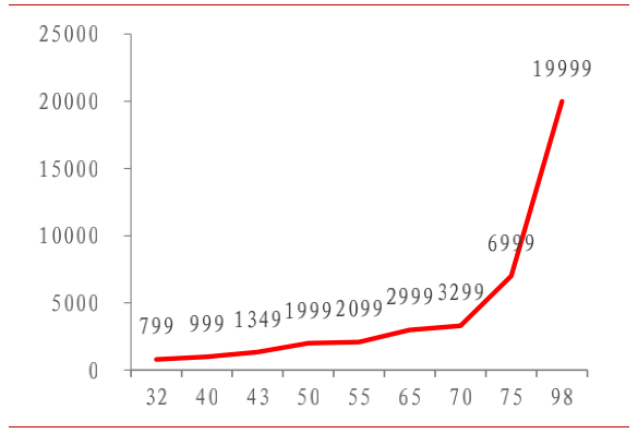

图12:小米液晶电视价格(元),来源:天猫、中泰证券研究所(横轴为英寸)

智能投影仪近年来的火爆,实质是基于一个空白市场,消费者对大屏的需求日益强烈(95英寸以上),大屏液晶电视的价格仍然令普通消费者难以接受,智能投影仪就是这样的择中选择,用50-70英寸液晶电视的价格实现超100英寸的观影效果。

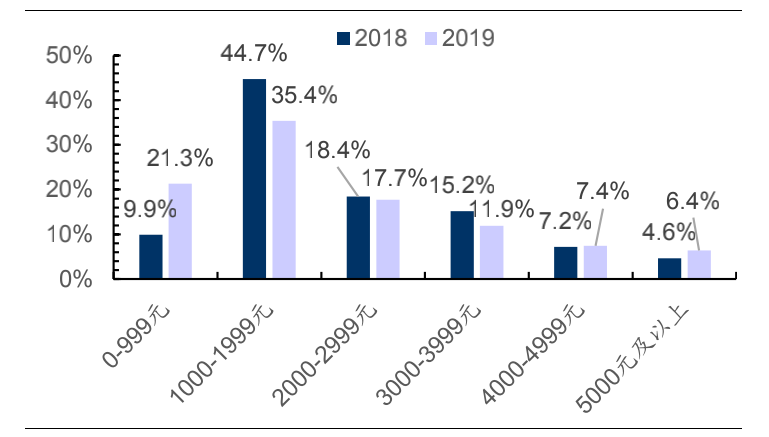

图13:投影仪的售价集中情况,来源:洛图科技(RUNTO)线上数据、国信证券研究所

但由于这样产品的定位,也令智能投影仪有一个相对固化的价格范围(介于1000-4000元之间),当然这只是针对目前主流的LCD投影仪和DLP投影仪,如果成像技术没有新的更替,智能投影仪的价格区间也很难上浮。

而随着时间的拉长,行业的竞争必然越来越激烈,仅针对软件应用层面上的优化所产生的边际效应必然越来越低,那么同业在技术层面的差异将越来越小,消费者所能够感知到的产品体验区别也将趋于毫厘。

在整体产业进入软件技术平台期后,价格战将是不可避免的。对此,极米招股书中也有表示,以公司敏感性分析结果来看,以2019年为基准,假设其他条件不变,当销售价格下降1%,对应净利润下降约 22.66%。显而易见,消费电子行业一旦进入红海厮杀阶段,财务数据很可能将变得血肉模糊。

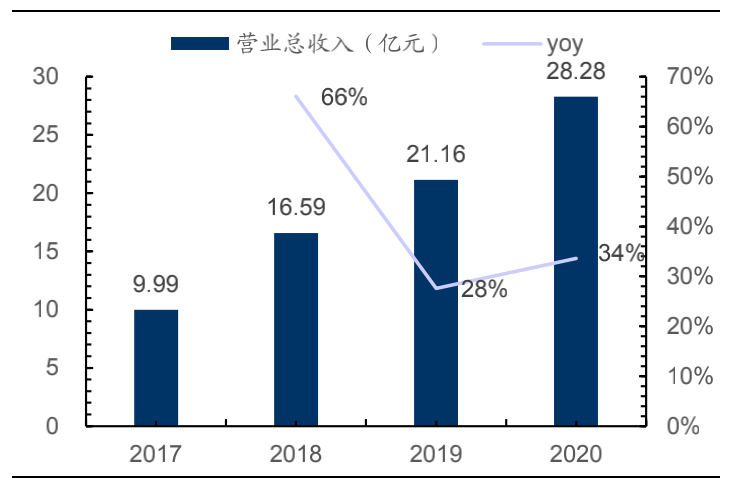

图14:极米科技营业收入情况,来源:wind、国信证券研究所

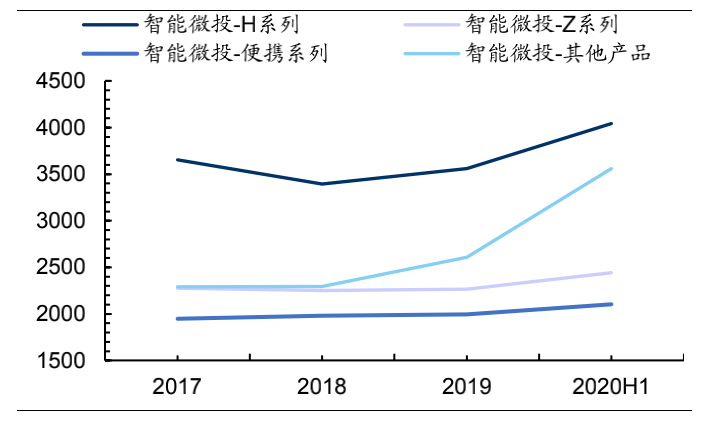

图15:极米科技投影仪价格走高(元/台),来源:wind、国信证券研究所

值得庆幸的是,从需求端来看,现阶段智能投影市场还是比较受消费者青睐的,这从极米科技近年来的营收数据和智能投影仪的价格变动可以体现。2017-2018年,极米的毛利率为19.13%和18.04%,但在2019年随着新品售价的提高原因,公司2019-2020H1的毛利率上升至23.32%和31.63%。

极米的终端售价并没有形成定价权的能力,而市场竞争也将越来越激烈,那么要想持续维持现有的利润空间,底层技术的创新才是家居智能投影厂商的核心竞争力。

六、寻求爆点:与峰米握手言和

2020年中正逢极米科技递交科创板招股书之际,同业投影公司峰米科技向天津市第三中级人民法院递交了关于极米科技旗下主营核心产品侵犯专利权的《民事起诉状》,案件涉及金额4600万元。

峰米科技认为极米科技的侵权产品Z6系列型号投影仪包括Z6和Z6X所采用的技术方案完全落入峰米科技的专利权利要求的保护范围(专利号为ZL201110086731.9,发明名称为“高亮度激发方法及基于光波长转换的发光装置”),构成侵权。

米峰科技是科创板上市公司光峰科技的控股子公司,光峰科技主要从事激光显示核心器件与整机产品的研发、生产、销售与服务。

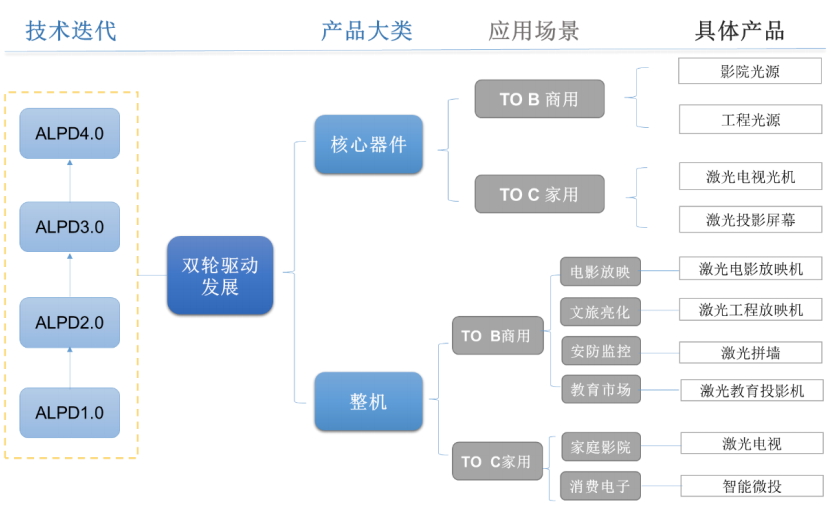

图16:光峰科技业务结构图,来源:2020H1财报

光峰科技业务可分为toB和toC,峰米科技作为其在家用端的品牌子公司,直接地竞争对手就是极米科技。随着光峰科技的toB业务面临增长困境,峰米品牌在toC领域的发展将作为光峰科技未来主要的战略举措。

不过,错失了前几年家用智能投影仪的爆发期,尽管光峰科技具备相关显示器件的核心研发能力,但是在品牌、市场份额上都无法跟如今的极米科技相提并论。

比较来看,光峰科技和极米科技同为科创板公司,一家拥有在激光显示领域的原创技术、核心专利、核心器件研造能力,但是在市场份额和品牌推广层面淹没于行业;一家则是近年来风头正劲的国产投影品牌,仅用5年时间就把日系品牌爱普生从国内投影市场领先位置中拉下马,但是在核心研发及技术路径上,依然依赖于境外公司。

而科创板的其中一个重要职能就是为国内大循环提供资源和支持,那么“产业融合、取长补短、扩大内需、做大产业价值”将是大有文章可做。

事实上,在光峰和极米专利风波的3个月后,两个公司最终选择了战略合作,并宣布未来5年内战略合作,这不仅有利于双方各自的商业利益,同时也有望为中国投影力量在整个投影显示领域定义出新版图。

当下整个投影显示行业以LCD和DLP技术为主流,但这两个技术路径的核心研发分别掌握在日本和美国企业手上,所以继续现在的技术路径并不利于中国公司的发展,试探性地寻求其他成像技术路劲或许更具战略意义。

投影仪的另一个技术路劲是LCOS,但是目前由于LCOS面板的良率过低,成本难以烫平等原因,导致产品定价很高,市场难以推广。

不过,在LCOS技术路径上,国内出现了令人欣喜的事情,上海慧新辰近年已经研制出了国内首颗高性能LCOS芯片及配套光学模组,打破了美日在LCOS芯片技术上的垄断。慧新辰LCOS产品已经实现了市场突破问题,并为国内主流投影产业应用提供核心器件。

但目前慧新辰的LCOS技术只能够满足“超微型、小型化”产品设计需求,与日本的索尼和JVC的高性能投影显示LCOS技术还有差距。但这需要技术和市场的迭代互动,未来国产投影业选择LCOS技术路径同样值得期待。

此外,从不同光源来看,目前的激光光源要比LED光源成本高出很多,但是激光能够弥补LED亮度不足的缺陷,激光光源的投影仪未来市场潜力巨大。

以目前的国内投影行业公司来看,光峰科技拥有激光显示上的核心技术研发和生产能力,极米科技拥有家用投影市场的头部份额以及有竞争力的软件图像技术的开发实力,慧新辰则具备LCOS芯片的研发量产能力,它们的合作空间值得期待,有望进一步增强中国投影品牌在行业领域的“话语权”。

延伸阅读:

【1】投影仪的历史

1640年,英国一位教会人士通过镜头及镜子反射光线的原理,将一连串的图片反射在墙面上,从而奠定了投影历史的原点。

通过在此基础上的改进,1654年德国犹太人基夏尔把上述原理通过结构设计的方式,将镜头和面板置于铁皮方箱上,并且在用蜡烛制作光源,在顶部设置一个散热用的排气筒。这也就是投影仪的前身——幻灯机。

进入工业时代,现代投影仪的雏形始于1845年,光源从蜡烛先后换为油灯、汽灯以及电灯,并且在光源的后方安装了凹面反射镜,从而提高了光源亮度以及画面质量。在此期间,幻灯片也由玻璃板变为了胶卷,并且自动输片。

进入电气化时代,像油灯、汽灯、电灯等外置光源被替换,转而采用内置光源。再加上阴极射线管(CRT)的加持,令投影仪在成像技术上有了革新,转化变为了可以规模化商业应用的投影产品——CRT三枪投影仪。20世纪50年代,这一产品主要应用在商务飞机上,进行录像带的播放,而随着个人电脑的发展普及,CRT投影的应用领域开始渗透到会议室、教师和剧院等。

进入数字化时代,投影仪又迭代升级为数字化设备。1989年,由于拥有了液晶面板(LCD)的核心技术,爱普生制造了世界上第一台液晶投影机——爱普生VJP-2000,从而掀起了数字化投影仪浪潮,包括东芝、明基、巴可都纷纷加入投影市场。

进入信息化时代,投影仪再次向智能化转变,但智能投影仪的内核技术(成像技术)其实并没有实质改变,“智能化”更多的是将当下逐渐成熟的互联网用户体验置于一台投影仪中,包括品牌音响、操作系统、语音交互、内容平台等。

所以,从投影历史来看,如今的主流智能投影仪是在数字化投影机基础上的一次再“封装”,成像画质上并没有进步。

【2】现代投影仪的技术路径

电气时代下,CRT三枪投影仪把输入信号源分解成R(红)、G(绿)、B(蓝)三个CRT管的荧光屏上,荧光粉在高压作用下发光,通过系统放大、会聚,最终在大屏幕上显示出彩色图像。其成像特点是具备超高的分辨率和对比度,图像色彩显示丰富,还原性好,几何失真的调整能力强。

但是,CRT三枪投影仪是由三个投影管组成的投影机,其机身体积大质量大,操作安装复杂,亮度较低,一般只适用于环境光较弱、相对固定的场所,并且设备费用不菲。所以基于这些特征,CRT三枪投影仪并不适于规模化推广。

1989年爱普生推出了第一台LCD投影仪后,LCD的技术路径得到了爱普生和索尼的拥护。简单而言,LCD投影仪利用液晶的光电效应对透光率和反射率等光学性质的影响,产生具有不同灰度层次及颜色的图像。

不过,由于单片LCD结构而存在性能和色彩方面的缺憾,开口率和分辨率都很低,所以直到1995年单片LCD投影机才正式投入市场,紧接着1996年又推出了3LCD(3片LCD结构)技术,从而在稳定性和色彩表现方面有了突破。

从第一代芯片到第六代HTPS-LCD芯片,爱普生LCD投影技术经历了十多年的发展,并纵横市场达十年之久,直到2003年DLP投影仪后来居上。2004年索尼也加入了LCD技术研发行列,也掌控了LCD芯片,时至今日,LCD投影技术仍被爱普生和索尼两家所垄断。

但在“后浪”DLP投影的赶超趋势下,爱普生、富士通、日立、松下、三洋和索尼在2005年初成立“3LCD”同盟,在技术发展和产品宣传上加强合作,以保持LCD投影市场主导地位。

第一台DLP(数据光学处理)投影机的面试要比LCD投影机晚了7年,1996年,德州仪器(TI)推出商用DLP投影机。此技术来自于1987年德州仪器Larry Hornbeck博士研发出的数码微镜器件(DMD),用于作为成像器件。DMD与LCD的区别在于,DMD是通过成千上万个微小的镜片反射光线来实现成像,而LCD则是通过液晶面板的光电效应实现成像。

在DMD上会有数十万个小反射镜,每一个都具有独立控制光线的开关能力,反射镜反射光线的角度受视频信号控制,视频信号受数字光处理器DLP调制,能够把视频信号转为不同规格的脉冲信号,从而控制反射镜的开关及时长,最终在屏幕上产生不同亮度的灰度等级图像。

之所以DLP能够在21世纪初最初几年实现与LCD分庭抗礼的形势,主要在于DLP投影机的便携性出众,随着电脑的大范围普及和商业应用,体积小、易于携带的投影设备需求迅猛增长,这奠定了DLP投影技术的行业地位。此外,3DLP(三片式DLP)投影机被应用于高端的工程和影院项目,弥补了过去LCD投影机无法解决的高分辨率和高稳定性的技术空白。

至此,目前市场流行的两大主流投影路径LCD和DLP的核心技术分别在爱普生、索尼和德州仪器手中,而随着投影市场的不断教育和培养,市场需求的增长引来了其他厂商的目光,LCOS(硅基液晶)技术就在此背景下被普遍看好。

简单而言,LCOS的基本原理和LCD类似,但是在成像方式上有所区别,LCD是光源穿透式投影,而LCOS则是反射式投影。在结构上,LCOS由CMOS-LCD基板、液晶、镀铝反射镜封装而成。从效果上看,LCOS具有高分辨率、高光效率、高对比度和高色彩饱和度等优点。

2001年生产LCOS产品的厂商包括JVC、日立、三洋、3M、飞利浦、三星、台湾的前锦科技和世界颠峰。台湾地区继LCD之后又掀起了LCOS技术的生产热潮,并成立了LCOS Micro display企业联盟。可以说,LCOS发展初期被普遍看好。

不过在随后的短短几年内,多个大厂(包括美国Three-Five Systems公司、索尼、飞利浦和英特尔)相继终止了LCOS计划,主要是因为LCOS面板的良率过低,无法有效降低成本,从而遏制量产。所以,目前LCOS路径尚未出现垄断状况,现在相对领先的是JVC和索尼,这一市场具有发展潜力。

归纳之,在底层技术路径上,目前主流投影产品分别是LCD和DLP,他们的核心技术掌控于日本和美国公司手中,这意味着在它们所创造的产业链和价值链上,其中最大的利润、最高的投入产出比都被日本的爱普生、索尼和美国的德州仪器所牢牢占据。

在产品层面,由于德州仪器并不参与生产和销售投影机,仅提供DLP投影机所需的芯片,则相对于LCD,DLP会更利于品牌商的商业运作。目前DLP投影机的生产厂家主要为欧美厂商(优派、ASK、惠普、丽讯等)。