随着流量和品牌的重塑,手机市场格局已经发生了翻天覆地的变化。

时光倒回3年以前,中兴、努比亚、魅族等手机品牌还时不时地刷着存在感,但如今这些手机品牌在经受了疫情的冲击后,鲜少再露面。

相比以往,这些手机品牌推出新品的推出频率更低了,迭代的速度也慢了起来,即便加大品牌的营销造势,也往往被贴上“碰瓷小米”、叫嚣OPPO、vivo的标签。

与之形成对比的,是头部品牌商热火朝天的发布会和“换机潮”。近期,几大手机厂商陆续开起了发布会,从讨论度来看,小米、华为和OV搭载最新旗舰芯片已经稀疏平常,并在高端市场展开拉锯战。市场的关注度和舆论热度都在这四家身上。

而同样也开了手机发布会的魅族、努比亚、摩托罗拉等手机,则讨论度寥寥,得到的评价多是对性能和体验的挑剔,即便是打出性价比杀手的摩托罗拉也正在丧失品牌话语权。

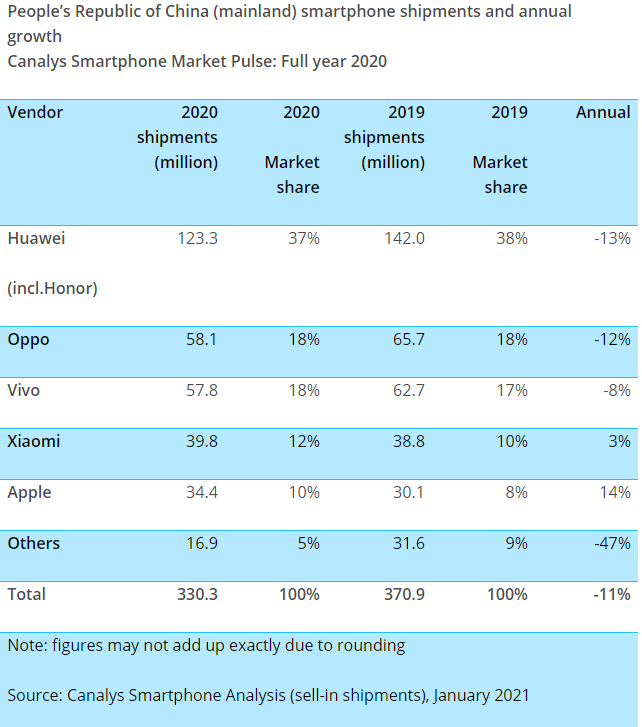

Canalys数据显示,2020年全年,中国前五大手机品牌分别是华为、苹果、vivo、OPPO、小米,前五大手机产商市占率高达95%。剩余的近百家厂商,在不到5%的份额里激烈厮杀。

与头部手机在自研实力、供应链整合能力、设计和营销策略上实力悬殊,让中小厂商在残酷的市场淘汰赛中每况愈下,份额逐渐被头部厂商抢占。

当中小手机品牌陷入集体“失语”的境地,摆在他们的面前又是一条怎样的道路?压力之下,中小手机品牌还能坚持多久?

马太效应明显

从数据表现上来看,一个直观的事实是,头部手机品牌的市场集中度进一步提升。

根据Canalys发布的2020年中国全年手机市场份额的数据,在2020年全年,中国大陆智能手机市场出货总量同比下降11%,其中,华为/荣耀合计出货量下降13%,OPPO出货量下降12%,vivo出货量下降8%,小米和苹果的出货量分别增长3%和14%。但是其他中小手机厂商的手机品牌的合计出货量却总体下降了47%。

2020年中国不同手机品牌市场份额,图源Canalys

2020年中国不同手机品牌市场份额,图源Canalys

经由2020年疫情带来的手机市场洗牌,中小手机品牌受到更大冲击,其出货数量下滑相比于同期整体手机市场更加剧烈。

这样的头部品牌集中趋势,早在2017年已经开始显现。

彼时中国的总体市场规模首次出现下滑。根据Canalys统计的数据,2017年中国智能手机的出货量为4.59亿部,较2016年同比下滑4%。

Canalys研究分析师Hattie He表示,“中国市场的下滑将对那些严重依赖其国内市场的中国供应商产生不利影响”,“这将影响他们的现金流和盈利能力,限制其海外扩张,并威胁其未来的生存能力。例如,金立和魅族等品牌受到的威胁比以往任何时候都更加紧密”。

Hattie He还提到,手机市场的重大变化,将导致前五名以外供应商之间的竞争加剧,较小的供应商所剩无几。

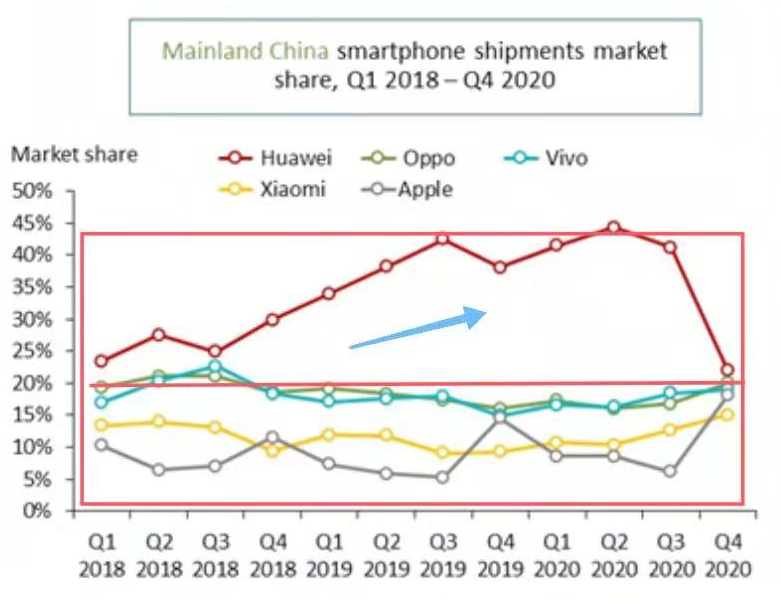

2018-2020年中国手机市场份额变化,图源Canalys

2018-2020年中国手机市场份额变化,图源Canalys

数据表现确实如此。2018年以来,以华为代表的手机品牌强势增长。华为受禁令影响之前,市场份额已从2018年的25%涨至40%以上,苹果、小米的份额也在两年间取得了增长。

与此同时,中小手机品牌的发挥空间越来越小。2017年至今,中小厂商市场份额从20%进一步下滑至不到10%。

另一个值得关注的节点是2019年Q3,当华为手机遭遇增长限制,其他手机品牌却已呈现慢速增长的态势,如果以图中市场占比20%为中轴线的话,可以看出,自2018Q1到2020Q4,华为与第二至第五名的手机品牌商,两大阵营市场占比变化呈现一个明显的对称状态。

这种在数据统计下所呈现的对称美学,也恰恰阐明了,手机市场已经步入了头部品牌之间的争夺,如2019年Q3,华为市场份额下降,苹果市场占比大幅攀升,至2020年Q3和Q4的时候,华为手机市场占比由于芯片问题出现断崖式下滑,但是苹果,小米OV市场占比均开始向上增长。

市场洗牌之下,头部品牌内部的市场份额此消彼长,但前五大手机厂商市场集中度却还在不断扩大。它们之间的“神仙打架”,反而挤走了中小手机品牌商。

决定一个手机品牌市场竞争力的,无外乎供应链、渠道、自研实力三方面。

在自研上,国产手机品牌为代表的华为,国际品牌为代表的苹果在过去已经牢牢占据高端手机市场份额,并已经占据了难以突围的专利和技术壁垒。

这些专利壁垒包括云技术服务、芯片设计、系统应用等。例如,华为的凤凰加速引擎,可以加强图形的渲染,苹果的指纹识别技术,可以高精准且高效率识别人体指纹并解锁。这些都是别家难以突破的技术门槛。

在供应链上,当前主流的手机芯片供应厂商为高通、三星、台积电,不过这类“明星供应商”产能有限,也意味着手机品牌能够得到质量和性能保证的芯片总数量有限。

而这些有限的资源,正被头部品牌紧抓在手中,优质的供应商会优先考虑手机品牌的市场稳定性和销量,同时根据产品的市场反应改进工艺水平,利益绑定下,供应商也不会轻易变更合作方。

供应商的争夺上,根据台媒体相关消息,在2020年12月,小米OV等品牌都已经抓紧了芯片扫货,意图扩大自身的市场份额,台积电、联发科接连传出产能吃紧的消息,手机头部品牌在供应链的竞争十分激烈,更不会有中小厂商的机会。

在渠道上,旭阳大数据董事长孙燕飚对连线Insight提到,在品牌和利润的影响下,线下经销代理商没有选择的余地,只能优先选择大品牌,对中小品牌而言,线上是仅剩不多的方式。

但目前来看,他们的线下渠道也在被侵蚀。荣耀CEO赵明曾表示,随着线上市场的饱和,未来手机市场的竞争战场将再次回归线下,这将直接威胁到中小手机品牌原本就不多的出路。

无论从何种角度来看,中小手机品牌日子都越来越不好过,它们急于寻找新的突围路径,但能走的线上和线下两条路,都已经被头部厂商全面“围剿”。

小众手机消亡史

中小品牌手机在市场上开始慢慢边缘化,有的已经割售卖身,有的仍在苦苦挣扎,也有的已经消失在人们的视野。

成立于2012年5月的锤子手机,可以说是罗永浩与雷军会谈的偶然产物。成立之初,其融资路途也还算顺畅。自2012年初,锤子科技获得了陌陌创始人唐岩的1000万天使轮融资,锤子科技先后获得数亿元融资,并于2014年5月发布了第一款智能手机Smartisan T1。

不过锤子手机的变迁却要从另一个故事说起:2014年,尚处合作“蜜月期”的罗永浩与王自如突然大动干戈,王自如在锤子T1的评测中说到,“带螺丝的可拆卸后盖带来诸多弊端”、“算不上‘东半球最好用’的手机”、“排线容易被静电击穿”、“传感器的折叠方式影响可靠性”。

虽然此后锤子手机也继续顺利融资,并意图巩固千元机市场,但是却难掩颓势。根据证监会披露相关信息,2015年锤子科技全年亏损4.62亿元,2016年上半年锤子科技亏损1.92亿元,资产负债率高达99%。2016年全年,手机销量大幅下滑。

此后,在手机市场的整体景气程度持续下滑下,锤子手机也没有再次翻身,直到2019年锤子卖身字节跳动的信息被爆出,罗永浩也因锤子科技的债务开启“真还传”。

被市场边缘化的还有联想系的手机。以摩托罗拉为例,这是一款存在于老互联网用户印象中的手机品牌,也代表着传统翻盖手机向智能手机转型的典型。但是随着智能手机业务的兴起,转型慢一步的摩托罗拉不得不面临新生力量的夹攻,以至于其市场份额不断受到挤压,在国内也逐渐沦为少有人问津的小众品牌。

到了2014年1月,经营不顺的摩托罗拉卖身联想,意图傍上这棵大树以东山再起。联想作为传统消费电子的整合厂商,在供应链的整合能力并不弱。但随着联想手机业务架构频繁调整,摩托罗拉开始频繁换帅,从2015年到2016年期间,其手机业务操盘手相继经历了刘军、陈旭东、乔健、常程、赵允明等人。

这期间,摩托罗拉虽然手机型号也在不断更迭,比如摩托罗拉推出过折叠机、刀锋系列,甚至走向IoT的道路,推出过智能手表Moto 360 Sport、摩景-360°全景摄像模块,但依旧没能挽回颓势。

在路线问题上,摩托罗拉走得也不顺畅。近些年来摩托罗拉靠着供应链上的优势,拿到过不少芯片首发权,走上极致性价比的路线,但屡屡碰瓷小米,虽然偶有价格优势,但在产品设计,创新速度上依旧慢上一截。此外,摩托罗拉获得的线上和线下市场流量也乏善可陈。

两个手机品牌的没落史,是国内小众品牌整体衰亡的缩影,除了锤子和摩托罗拉,在市场上苦苦挣扎还有一加、魅族、中兴手机等。

出道即巅峰的魅族,曾经依靠屏幕颜值和设计特色俘获一批国内受众,不过在后来手机市场的竞争中,魅族意图通过机海战术,高端旗舰的策略获得市场,但是产品同质化,性能参数跟不上,又丧失了性价比,这让魅族遭遇市场滑铁卢。

一加手机成立于2014年,其渊源与OPPO颇深,不仅是OPPO前副总经理刘作虎创立,在股权上也有欧加集团的背景,其一开始的打法是走下沉市场。作为一款独立的品牌,一加品质较好,但也缺乏亮点,同时一加的营销造势也远比不上其他手机厂商,市场销量并不乐观,在国内市场也一直归为“Others”。

虽然它们的命运各异,但总体来说,这些手机厂商存在类似问题。

首先是缺乏清晰的定位,大部分手机没有找到合适的突围路线,当手机品牌竞争日趋激烈的情况下,中小手机品牌意图进军高端市场,但在品牌营销上高不成低不就,也常常导致“高价低配”的现象,最终失去用户。

例如曾经的金立手机,当智能手机遍地开花时,金立手机依旧停留在功能机的时代。直至2016年,金立手机突然觉醒,意图一步开启智能的高端市场。但在触屏、响应时长等手机性能上的严重滞后,让金立悻悻离场。

其次,中小厂商们忽视了手机供应链的整合难度,这部分手机品牌代表有锤子、360手机、格力手机。这类公司创办手机业务,看到的是手机的短暂风口,也想复制小米互联网模式,他们认为国内手机业务就是做“平台整合”,把一帮供应商集合起来完事。

但是他们忽视了,手机业务的供应商比较复杂,同时市场上的优质供应商数量有限,产能有限,如摄像领域仅有索尼、三星,芯片领域仅有高通、联发科等几家头部供应商。在供给紧张的情况下,头部手机品牌才能得到这些供应商稳定的出货保障。

第三是手机业务的战略失误,如联想系的手机,经历过多次业务调整、领导层变动;中兴通讯前副总裁的曾学忠在总结中兴手机存在问题时,直言出现了重大战略失误,没有提前观察到消费者转换趋势和渠道转换趋势,错过了功能机向智能机转换、升级换机两个风口。

存活倒计时,出路在何方?

手机格局的定型,如同曾经PC市场一样,当主流品牌成为不可撼动的大树之时,留给众多手机品牌的只有夹缝生存的空间。

国内小众手机急于寻找新的出路,模仿主流手机厂商的性价比,拓展海外业务,包括走向垂类品牌游戏手机。

但在国内供应链和渠道上的劣势下,中小手机品牌难以降低成本,最终只能沦为“高价低配”的困境之中。

旭日大数据董事长孙燕飚对连线Insight提到,“手机时代已经过去,在后手机时代,中小手机已经没有东山再起的机会了,在行业格局固化的情况下,即便中小手机品牌想要重振,也不可能再以手机为核心业务出现在人们眼前。”

中小手机品牌仍在积极尝试其他路径,其中之一便是出海。

出海业务上,传音控股可以说是成功的典范,虽然在国内主流的手机品牌市场,传音控股就像是名不见经传的四五线品牌,其知名度尚且不如一加、金立等手机品牌。

但是在非洲手机品牌市场,传音手机的市占率居高不下。根据IDC的数据统计,2016年传音手机在非洲市场的占有率已经达到了34%,根据2020年第三季度IDC发布的《全球手机季度追踪报告》,传音手机继续以44%的市场份额占据非洲市场的主导地位。

传音手机旗下的最知名的子品牌是TECNO,在另一家知名数据调研机构Couterpoint发布的2020Q4全球智能手机市场份额排名中,TECNO的全球市场份额占比为2%,同比上升了11%,在头部品牌集中度进一步提升下,传音也算是走出了一条逆势突围的路线。

2020Q4全球智能手机市场份额排名,图源Couterpoint

2020Q4全球智能手机市场份额排名,图源Couterpoint

传音控股用的是以“空间换时间”的打法,通过开拓非洲这一3G功能机市场,由此绕开国际上4G乃至5G的品牌大战。

但是当非洲通信市场逐渐迈向成熟,其3G移动转向4G时,华米OV等国内手机品牌,再次杀气腾腾奔赴这一市场时,传音控股也正遭受冲击,根据IDC数据,传音在非洲市场的巅峰市占比为52.5%,如今这一市场占比已经有所下滑。

在向智能机的转型中,传音面临的困境终将逃离不了芯片、屏幕、图像CMOS等核心技术供应难题,这些都是4G时代的关键部件。

此外联想系手机、魅族、一加也在积极出海。联想此前收购的摩托罗拉在欧美市场的影响力尚在,海外业务暂时稳固。

而早前出海的魅族和一加已经转向发力国内市场,在去年,也可以看到在欧美市场,小米OV市场销量的增速上扬,不给一加、魅族等品牌留下喘息空间。

小众品牌还在发力垂类手机品牌如游戏手机,近期努比亚推出了红魔6,IQOO的Neo系列、联想的拯救者正在预热,但在其他手机品牌的围剿下,游戏手机正在“遭殃”:一方面主流手机厂商的旗舰机越来越兼顾游戏性能,游戏手机的差异化不明显,另一方面游戏手机在设计上也没有出色的表现,游戏手机成为一个越加小众的市场。

孙燕飚提到,“后手机时代,讨论中小手机品牌的意义在于其转型,是否能够在未来的趋势中找到契合自己的方向,例如5G,视频,泛IoT产品。”

从市场和消费者的角度,资深数码测评人士桑磊对连线Insight表示,“以目前手机产品的变迁来看,有两个比较值得注意的方向,一个是云手机;另一个是手机的模块化设计。”

云手机最大的作用在于解放手机性能,将算力全部迁移到云服务器,这对于当下对高端供应链的领域,如手机芯片有较大的解放;手机模块化设计,则类似于手机DIY的方式,将手机的摄像头、电池、屏幕等各个部件模块化,从而让消费者自主选择,以贴近消费者的个性化需求。

桑磊补充道,就市场普及情况来看,目前这两者的发展并没有达到预期,无论是各类软件应用,还是在便携程度上,4G时代仍未过去,5G所带来的风口革命还尚未到来。

好的一方面是,5G所酝酿的智能机转型前景并不明朗,头部手机品牌尽管在IoT产品、人工智能等方面提前多点布局,但经营的精力有限,如果能踏准新的风口方向,也有望再次东山再起。

但另一方面,这样尴尬的场景会让时下的中小手机品牌备受煎熬,在经营不顺,现金流的压力之下,最终顶不住压力卖身乃至破产。

当万物互联、5G新革命到来,属于4G智能手机的时代终将慢慢落下帷幕,未来新的商战还在酝酿之中。对于中小手机品牌而言,在目前主流市场的洗牌里,注定逃不了衰落的命运,如何抓住5G新的风口,将成为他们转型突围的关键。