经过了两年多的低谷期之后,“体检一哥”美年健康(SZ:002044)重获资本市场关注。

截至3月3日收盘,美年健康年初至今股价涨幅为53.4%,市值达到680亿元,今年以来的最高涨幅接近翻倍。

美年健康还受到不少机构的追捧,成为了明星基金经理张坤的易方达中小盘混合基金的第六大重仓股,以及董承非的兴全趋势投资混合基金的第九大重仓股。

这样的翻转对于美年健康来之不易。

自2018年后,美年健康开始了自内而外的主动调整。2019年经历了商誉减值,又遭遇了2020年初的疫情压力、阿里减持和评级下调,美年健康风波不断,股价表现也维持了长期震荡焦灼。

基于历史的业绩表现,不少投资者对于美年健康的价值充满疑虑。正如董承非在近期流传甚广的一篇内部发言如此描述,“这个公司在历史上肯定有瑕疵的,否则不至于在大行情下股票还一直不涨。”

不过,张坤和董承非作为基金届的“顶流”对于美年健康的看好和重仓也同样有着充分理由。

自2020年下半年开始,随着疫情得到较好控制,美年健康的业绩迎来了复苏,尤其四季度是美年有史以来最好的四季度。同时现金流紧张的状况也得以缓解。

现有体检中心业绩提升,在建门店业绩释放,表外门店注入预期,一切似乎都在推动着美年健康进入“正循环”的轨道。这会是美年健康的新一轮成长期的开始吗?

01、正负循环

驾驭好这种重资产模式,驶入正向循环式的增长有着不小的难度。

同样作为民营医疗连锁机构,“体检一哥”美年健康与爱尔眼科(SZ:300015)、通策医疗(SH:600763)相似,都采取重资产的模式。

其特点是,前期需要不小的投入,占用大量资金,后期的成本回收则需要数年,且新门店在未成熟前也会持续亏损。

由于重资产模式的特点,爱尔眼科与通策医疗的增长都并不依赖缓慢的自建,而是采取了“并购式”增长的模式。他们普遍通过“体系外培育医院,待稳定盈利后收购”或者直接收购稳定盈利医院的模式来实现增长。

体系外培育医院至盈利稳定,收购并入上市公司,上市公司业绩与市值齐升,融资进行下一轮并购,这样的正向循环一旦形成,也就意味着公司进入了一个稳定的增长模式。

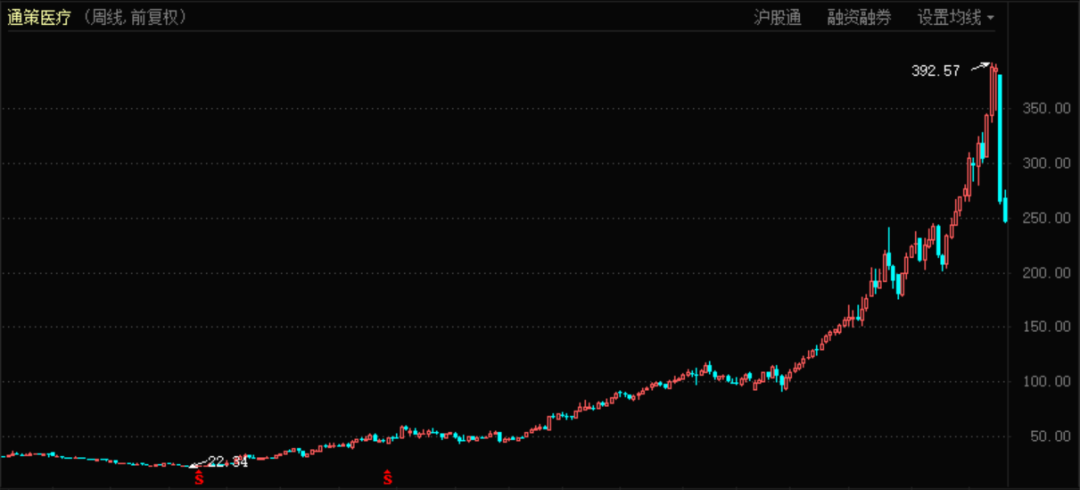

基于这一模式的高度确定性,资本市场对于爱尔眼科与通策医疗极为看好,两家公司的市盈率长期保持在100倍以上,股价也跑出了“长牛”的态势。

但与此同时,驾驭好这种重资产模式,驶入正向循环式的增长也有着不小的难度。

这种“并购式”增长的模式,要求企业必须保持经营业绩的稳健增长。否则一旦出现市场突变,原有业务下滑,并购业务商誉减值,资产注入预期停滞,叠加市值下滑和收购造成的高杠杆,会让企业陷入到完全相反的负向循环当中。

过去几年,由于种种原因,美年健康并没有像两家可比公司一样完全跑通“并购式”增长的模式,估值也与两家可比公司相距甚远。

2018年美年开始自主改革,2019年美年健康新增了超过80家体检中心,全年总接待人次因为店内保质控量政策的实施,低于市场预期。

同时,由于接待人次下滑和客户分流,2019年美年健康出现上市后的首次亏损,当年营收85.25亿元,同比仅增0.79%;计提商誉减值超过10亿元,亏损金额达8.67亿元。

同时伴随的还有高杠杆率。

从2014年至2019年,美年健康拥有的体检中心数从94家增长至703家,翻了7倍多。在此期间,美年健康先后并购美兆体检与慈铭体检,资产负债率从34.45%最高上涨至60.06%。

2019年底阿里系、云锋基金的入股对于美年健康来说是“雪中送炭”。但好景不长,受到新冠疫情影响和冲击,美年健康2020年上半年继续亏损,亏损金额达到7.82亿元。

疫情对于线下门店的冲击,称得上是美年健康的“至暗时刻”。2020年第四季度末,美年健康的股价再次回归到近两年的低点,市值仅有413亿元左右。

02、辗转腾挪

2020年四季度是美年健康自上市以来最好的四季报业绩。

困则生变。上半年近600家线下门店被疫情打击,面临庞大的租金、人员支出、设备折旧等,美年健康辗转腾挪,对业务作出调整。

一方面是新拓展核酸检测业务,盘活因疫情受损的线下门店。

从疫情初始阶段,美年健康检测服务被政府采购,参与到各地核酸检测服务当中,这部分业务虽然利润不高,带有公益性质,但是盘活了因线下门店关停闲置的工作人员,也贡献了一定的业绩。

从2020年4月开始,美年健康联手阿里健康、叮当快药等互联网医疗平台,推出面向C端的在线预约新冠肺炎核酸检测服务。

另一方面是出售资产和转变资金使用方向,改善现金流和整体负债率。

上半年,美年健康终止了生物样本库建设项目,转头将更多资本投入到公司经营当中。

2020年11月26日,美年健康以约为5.42亿元的价格对外转让子公司美因基因20.06%的股权,因此确认投资收益约11.36亿元,预计增加净利润约10.4亿元。

随着国内疫情防控形势也在逐渐好转。美年的2020年半年报显示,5月、6月公司各体检中心到检人次、客单价、收入等都已逐步恢复到往年同期水平。

经过这一系列的调整,美年健康在疫情压力的情况下,保证了业务基本盘的稳固。

1月29日,美年健康大幅上修业绩预告,预计2020年盈利5.5亿元至6.5亿元,此前预盈1000万元-3000万元。

根据业绩预告和已公布的三季报数据可以推算,预计美年2020第四季度实现营业收入32.8亿元,同比增长 45.94%,实现净利润约 5 亿元,整体超出市场预期。

单店业绩来看,截至2020年第三季度,美年健康实际运营总门店数是599家,其中参股333家,控股266家。其单店的营收在2020年三、四季度已经超过此最优业绩的2018年。

2020年四季度也是美年健康自上市以来最好的四季报业绩,如果这样的趋势延续,美年将有望重新回到发展的快车道上。

资本市场对于美年业绩的向好做出了敏锐的反应。可以看到,伴随年度预告释出,美年健康的股价也在一路上涨,今年以来的最高涨幅接近翻倍。

现金流和负债压力缓解,业绩表现企稳回升创出边际新高,叠加潜在的资产注入预期,美年健康打破了之前的负面影响,正在驶入一个“正循环”的轨道当中。

03、中期看转型

在业绩拐点信号之后,资本市场已经开始对美年健康进行重新估值。

“随随便便一只医药股市值都比它大很多。这么一个体检龙头行业地位没变,市值四五百亿,我觉得是个很好的买点。”董承非在近期流传甚广的一篇内部发言中如此评价美年健康。

董承非看重的,是美年健康在体检中心这一赛道上的龙头地位。

行业赛道的高增长是美年健康未来的想象力所在,而龙头位置则对应着美年的壁垒和优势。

根据中国卫生健康统计年鉴显示,国内健康体检市场规模从2012年的468亿元增长至2018年的1511亿,体检市场规模年复合增速高达21.6%。据机构预测,到2024年,健康体检国内市场规模有望达到3284亿。

对标发达国家,我国整体健康体检覆盖率只有30%左右,与美国、日本与德国等发达国家的健康检查率有很大提升空间。叠加人口老龄化趋势带来的疾病预防需求,国内健康体检仍将保持快速增长。

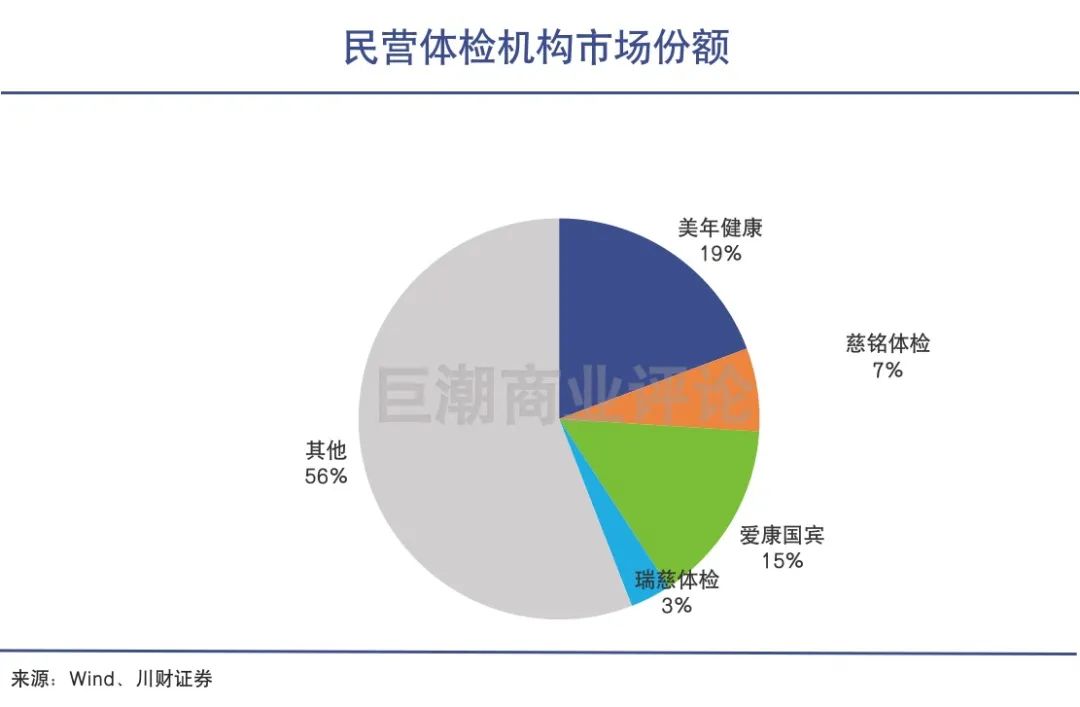

当下民营体检行业市场集中度不高,但呈现较为明显的寡头格局。美年健康与其收购的慈铭市场份额将近30%,龙头地位较为稳固。

相比专科类的眼科和齿科,健康体检行业的盈利能力较弱。从可比上市公司的业绩表现来看,健康体检行业的盈利能力要明显弱于眼科与齿科。从纳斯达克退市的爱康国宾在退市前几年的净利率一直保持在10%左右;港股上市的瑞慈医疗(HK:01526)近三年来连续亏损。

因为庞大的重资产投入和整体的盈利能力较弱,使得一些试图进入该领域的玩家望而却步。

体检大数据可以对接医疗电商、保险、诊断治疗,是重要的场景和数据资产,对于保险集团、互联网公司都有重要的战略意义。但不难发现,由于重资产投入和经营风险,巨头们很难直接下场参与,多采用参股的方式进入或者仅做小规模的尝试。

对于体检行业龙头来说,重资产的投入一旦形成规模和良性的循环,就能够形成强有力的护城河,将新的进入者阻挡在外。

过去几年,美年健康由于较为激进的资本运作和风险事件而偏离轨道,但2020年下半年重回高增长之后,美年正在重新回到行业正向增长的轨道上。在业绩拐点信号之后,资本市场也已经开始对美年健康进行重新估值。

短期来看,美年健康的业绩已经实现反转;长期看,老龄化趋势将会带动市场持续增长。

而中期的转型能否成功将是影响其价值的关键因素。今明两年,除了受益于健康体检市场的增长,客单价提高带来的业绩提升,在建门店业绩释放,表外门店注入都将为美年健康带来较高的增长预期。

不过,这一切仍然需要美年健康用持续增长的业绩来证明。董承非的评价也是,“已进行增持,较为看好,对不对需要靠时间检验。”